В Армении впервые стартует довольно напряженный и ответственный для развивающихся стран процесс эмиссии (выпуска) государственных (суверенных) валютных (долларовых) облигаций. Политическое решение относительно этого принято недавно, после чего на заседании правительства была утверждена концепция указанной эмиссии. Подобные эмиссии осуществляются вне юрисдикции какой-либо страны, а для развивающихся стран евразийского и африканского регионов первичные эмиссии происходят в основном на рынке капитала в Лондоне, реже — Франкфурта и Цюриха. Поэтому суверенные валютные облигации принято еще называть еврооблигациями или евробондами…

СЕГОДНЯ АРМЕНИЯ ОТНОСИТСЯ К РЯДУ СТРАН СО СРЕДНИМ УРОВНЕМ ДОХОДА, поэтому международные финансовые организации постепенно прекращают предоставление нам займов на льготных условиях, в результате чего, в частности, финансирование дефицита госбюджета будет сталкиваться с трудностями. Кроме того, на Армении «висит» крупный стабкредит, полученный от России, в размере $0,5 млрд, так что при удачном стечении обстоятельств армянские еврооблигации помогут погасить и его. В любом случае Армения вместе с этой эмиссией, которая, можно сказать, «котирует» государство в мировом масштабе, наконец-то окажется на международной финансовой карте, на которой, к слову, уже лет 5 как присутствует соседняя Грузия, осуществившая уже две суверенные валютные эмиссии еврооблигаций — в 2008 и 2011 годах — каждая объемом по $0,5 млрд (в Армении предполагается такой же объем, но к этому мы еще вернемся)…

Говоря об ответственности процесса, мы прежде всего имели в виду, что еще до выпуска еврооблигаций от правительства потребуется большой объем работы, включающей подготовку всех необходимых информационно-аналитических документов — прежде всего с тем, чтобы размещение еврооблигаций на международном рынке капитала произошло по так называемой «разумной» цене. А вот после эмиссии потребуются опять же большие усилия и знания с точки зрения управления государственным долгом и связанных с этим рисков.

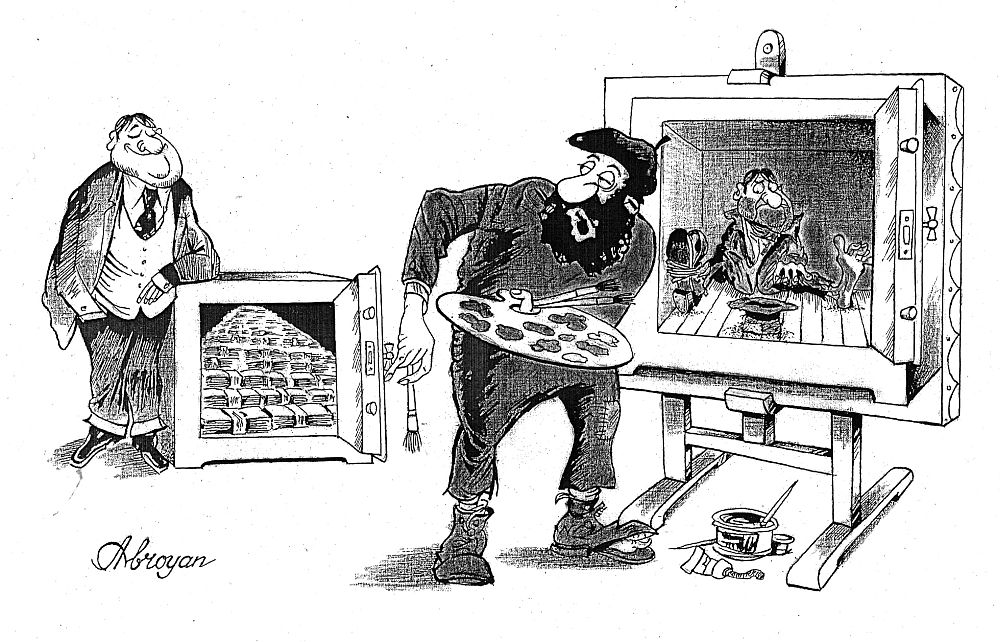

Эмиссия евробондов, с одной стороны, означает повышение прозрачности финансовой политики государства и диверсификацию государственных займов, но с другой — отныне любые ошибки в макроэкономической и налогово-бюджетной политике государства сразу же будут влиять на обращающиеся на вторичном рынке еврооблигации в сторону снижения их цены и соответственно роста процентных ставок по госдолгу. Вот почему с целью максимального снижения рисков для Армении из множества видов евробондов предпочтительнее всего эмитировать еврооблигации с фиксированной процентной ставкой.

МЕЖДУНАРОДНЫЙ ОПЫТ ПОКАЗЫВАЕТ, ЧТО ДЛЯ ПЕРВОЙ ЭМИССИИ минимальным эффективным объемом считаются упомянутые выше $500 млн — в частности, потому что при таком объеме выпуска бремя связанных с ним платежей государства довольно низкое. Так, расчеты показывают, что расходы, связанные с суверенной эмиссией евробондов объемом $500 млн и сроком погашения в 10 лет, обойдутся государству в $423 тыс.-$547 тыс. Таким образом, Армения получит с европейского рынка капитала долгосрочные средства сроком на 10 лет: при этом доходность евробондов, как ожидается, будет колебаться в коридоре от 5,1% до 6,1%, то есть нашему государству привлеченные финансовые средства будут обходиться в названные проценты в год.

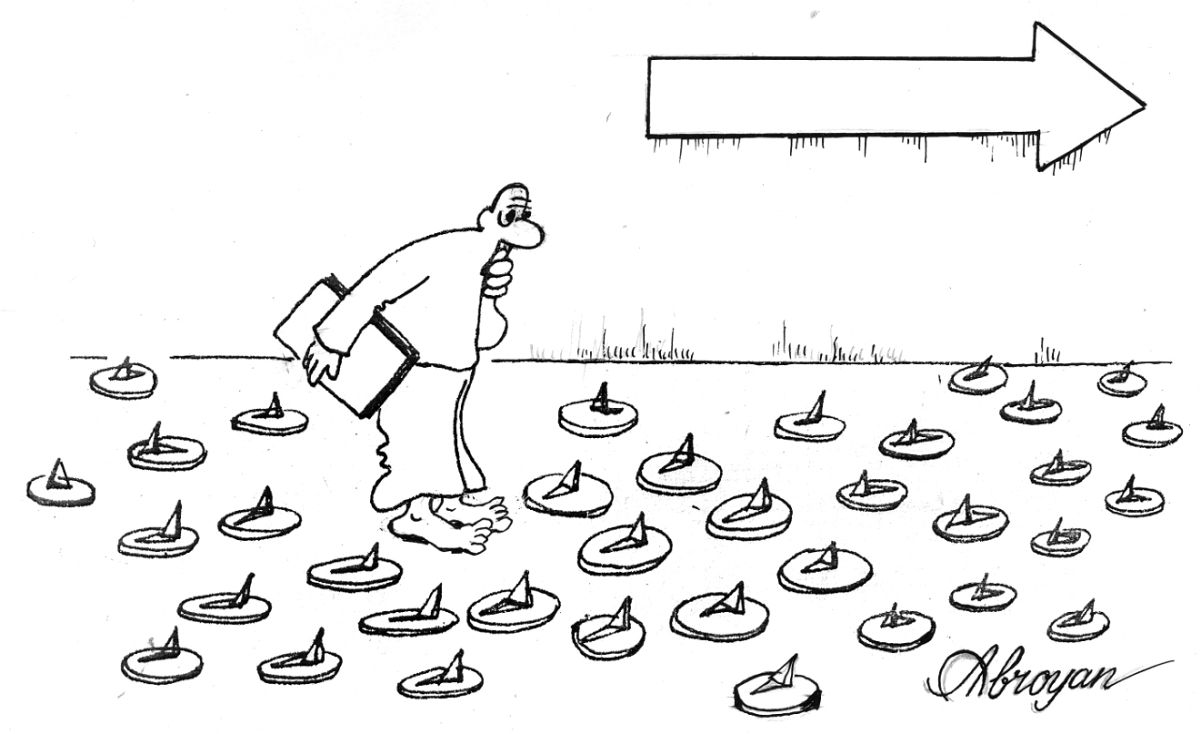

Выпуск еврооблигаций в основном осуществляется в 8 этапов, каждый из которых длится 1-2 недели, то есть длительность всего процесса составит 8-16 недель — максимум 4 месяца. При этом обычные в подобных случаях туры и презентации эмиссии — то, что за рубежом именуется Road Show, — целесообразнее проводить начиная с 8-й недели. Скорее всего, с учетом упоминавшейся большой подготовительной работы эмиссия евробондов с точки зрения движения в Армению потоков наличных средств осуществится уже в будущем году, и за счет этих средств будет погашен государственный долг Армении по отношению к России, который, как известно, также составляет $500 млн. Закрытие сделки (листинг армянских евробондов), возможно, будет проведено на фондовой бирже Ирландии.

Важный вопрос — выбор наилучшей консалтинговой компании и генерального андеррайтера (как правило, инвестиционный банк либо консорциум банков), который и будет заниматься вопросами размещения евробондов на международном рынке капитала. Понятно, что их выбор во многом будет связан с наличием удачного опыта дебютного (первичного) размещения суверенных еврооблигаций. Что же касается наилучшего международного правового консультанта, то последний будет оказывать процессу эмиссии евробондов не только консультативные услуги, но и техническую поддержку.

Известно, что правительством Армении было отобрано 5 наилучших на этом рынке международных консалтинговых компаний, которым были направлены приглашения о представлении своих предложений. Из них 4 компании такие предложения представили, после чего были отобраны две — Cleary Gottlieb Steen & Hamilton LLC и Baker & McKenzie LLP, представители которых были приглашены в Ереван на окончательные переговоры…

ОСТАНОВИМСЯ НА ОДНОМ ВАЖНОМ РИСКЕ, СВЯЗАННОМ С ЭМИССИЕЙ ЕВРОБОНДОВ. Хотя выше и было указано, что наиболее предпочтительным для Армении объемом эмиссии сегодня считаются $500 млн, однако в правительстве проанализированы и сделаны расчеты по трем сценариям — кроме указанного рассматриваются также объемы выпуска в $750 млн и $1 млрд. И вот тут-то важно иметь в виду бремя государственного долга и способность эффективно им управлять. В частности, при указанных трех сценариях объема эмиссии расходы по выплате только процентов по государственному внешнему долгу в среднегодовом разрезе возрастут соответственно на $13 млн, $28 млн и $43 млн.

При этом международной практикой доказано, что когда государственный внешний долг переходит некий порог, то он начинает негативно влиять на экономику данной страны, замедлять ее экономический рост. Таким порогом, по разным оценкам, считается соотношение внешнего долга (в том числе частного сектора) к ВВП на уровне 40-60%, и Армения вместе с рассматриваемой эмиссией может вплотную приблизиться, а то и переступить установленный в том числе и Законом РА «О государственном внешнем долге» критический порог. Так, в частности, после указанной эмиссии соотношение государственного внешнего долга к ВВП, вероятно, уже окажется у отметки 45-46%.

Тем не менее, как считают в правительстве Армении, увеличение внешнего госдолга на $0,5 млрд, хотя и окажет негативное влияние на экономический рост в сторону его замедления, однако не настолько, чтобы помешать правительственным планам по обеспечению в ближайшие годы в среднем 6%-ного экономического роста. Правда, при этом сценарии другой важнейший макроэкономический показатель — уровень дефицита государственного бюджета — в 2014 году превысит программный показатель в 2% на 0,6%-ных пункта и будет сглажен только в 2018 году.

Понятно, однако, что правительству больше импонирует идея за счет дополнительного увеличения государственного внешнего долга закрыть в 2014-2016 годах трещину в финансировании дефицита госбюджета и помимо того одновременно обеспечить кредитование экономики в размере 40 млрд драмов в год. Не считая реструктуризации госдолга в сторону его удешевления…

СЕГОДНЯ АРМЕНИЯ ОТНОСИТСЯ К РЯДУ СТРАН СО СРЕДНИМ УРОВНЕМ ДОХОДА, поэтому международные финансовые организации постепенно прекращают предоставление нам займов на льготных условиях, в результате чего, в частности, финансирование дефицита госбюджета будет сталкиваться с трудностями. Кроме того, на Армении «висит» крупный стабкредит, полученный от России, в размере $0,5 млрд, так что при удачном стечении обстоятельств армянские еврооблигации помогут погасить и его. В любом случае Армения вместе с этой эмиссией, которая, можно сказать, «котирует» государство в мировом масштабе, наконец-то окажется на международной финансовой карте, на которой, к слову, уже лет 5 как присутствует соседняя Грузия, осуществившая уже две суверенные валютные эмиссии еврооблигаций — в 2008 и 2011 годах — каждая объемом по $0,5 млрд (в Армении предполагается такой же объем, но к этому мы еще вернемся)…

Говоря об ответственности процесса, мы прежде всего имели в виду, что еще до выпуска еврооблигаций от правительства потребуется большой объем работы, включающей подготовку всех необходимых информационно-аналитических документов — прежде всего с тем, чтобы размещение еврооблигаций на международном рынке капитала произошло по так называемой «разумной» цене. А вот после эмиссии потребуются опять же большие усилия и знания с точки зрения управления государственным долгом и связанных с этим рисков.

Эмиссия евробондов, с одной стороны, означает повышение прозрачности финансовой политики государства и диверсификацию государственных займов, но с другой — отныне любые ошибки в макроэкономической и налогово-бюджетной политике государства сразу же будут влиять на обращающиеся на вторичном рынке еврооблигации в сторону снижения их цены и соответственно роста процентных ставок по госдолгу. Вот почему с целью максимального снижения рисков для Армении из множества видов евробондов предпочтительнее всего эмитировать еврооблигации с фиксированной процентной ставкой.

МЕЖДУНАРОДНЫЙ ОПЫТ ПОКАЗЫВАЕТ, ЧТО ДЛЯ ПЕРВОЙ ЭМИССИИ минимальным эффективным объемом считаются упомянутые выше $500 млн — в частности, потому что при таком объеме выпуска бремя связанных с ним платежей государства довольно низкое. Так, расчеты показывают, что расходы, связанные с суверенной эмиссией евробондов объемом $500 млн и сроком погашения в 10 лет, обойдутся государству в $423 тыс.-$547 тыс. Таким образом, Армения получит с европейского рынка капитала долгосрочные средства сроком на 10 лет: при этом доходность евробондов, как ожидается, будет колебаться в коридоре от 5,1% до 6,1%, то есть нашему государству привлеченные финансовые средства будут обходиться в названные проценты в год.

Выпуск еврооблигаций в основном осуществляется в 8 этапов, каждый из которых длится 1-2 недели, то есть длительность всего процесса составит 8-16 недель — максимум 4 месяца. При этом обычные в подобных случаях туры и презентации эмиссии — то, что за рубежом именуется Road Show, — целесообразнее проводить начиная с 8-й недели. Скорее всего, с учетом упоминавшейся большой подготовительной работы эмиссия евробондов с точки зрения движения в Армению потоков наличных средств осуществится уже в будущем году, и за счет этих средств будет погашен государственный долг Армении по отношению к России, который, как известно, также составляет $500 млн. Закрытие сделки (листинг армянских евробондов), возможно, будет проведено на фондовой бирже Ирландии.

Важный вопрос — выбор наилучшей консалтинговой компании и генерального андеррайтера (как правило, инвестиционный банк либо консорциум банков), который и будет заниматься вопросами размещения евробондов на международном рынке капитала. Понятно, что их выбор во многом будет связан с наличием удачного опыта дебютного (первичного) размещения суверенных еврооблигаций. Что же касается наилучшего международного правового консультанта, то последний будет оказывать процессу эмиссии евробондов не только консультативные услуги, но и техническую поддержку.

Известно, что правительством Армении было отобрано 5 наилучших на этом рынке международных консалтинговых компаний, которым были направлены приглашения о представлении своих предложений. Из них 4 компании такие предложения представили, после чего были отобраны две — Cleary Gottlieb Steen & Hamilton LLC и Baker & McKenzie LLP, представители которых были приглашены в Ереван на окончательные переговоры…

ОСТАНОВИМСЯ НА ОДНОМ ВАЖНОМ РИСКЕ, СВЯЗАННОМ С ЭМИССИЕЙ ЕВРОБОНДОВ. Хотя выше и было указано, что наиболее предпочтительным для Армении объемом эмиссии сегодня считаются $500 млн, однако в правительстве проанализированы и сделаны расчеты по трем сценариям — кроме указанного рассматриваются также объемы выпуска в $750 млн и $1 млрд. И вот тут-то важно иметь в виду бремя государственного долга и способность эффективно им управлять. В частности, при указанных трех сценариях объема эмиссии расходы по выплате только процентов по государственному внешнему долгу в среднегодовом разрезе возрастут соответственно на $13 млн, $28 млн и $43 млн.

При этом международной практикой доказано, что когда государственный внешний долг переходит некий порог, то он начинает негативно влиять на экономику данной страны, замедлять ее экономический рост. Таким порогом, по разным оценкам, считается соотношение внешнего долга (в том числе частного сектора) к ВВП на уровне 40-60%, и Армения вместе с рассматриваемой эмиссией может вплотную приблизиться, а то и переступить установленный в том числе и Законом РА «О государственном внешнем долге» критический порог. Так, в частности, после указанной эмиссии соотношение государственного внешнего долга к ВВП, вероятно, уже окажется у отметки 45-46%.

Тем не менее, как считают в правительстве Армении, увеличение внешнего госдолга на $0,5 млрд, хотя и окажет негативное влияние на экономический рост в сторону его замедления, однако не настолько, чтобы помешать правительственным планам по обеспечению в ближайшие годы в среднем 6%-ного экономического роста. Правда, при этом сценарии другой важнейший макроэкономический показатель — уровень дефицита государственного бюджета — в 2014 году превысит программный показатель в 2% на 0,6%-ных пункта и будет сглажен только в 2018 году.

Понятно, однако, что правительству больше импонирует идея за счет дополнительного увеличения государственного внешнего долга закрыть в 2014-2016 годах трещину в финансировании дефицита госбюджета и помимо того одновременно обеспечить кредитование экономики в размере 40 млрд драмов в год. Не считая реструктуризации госдолга в сторону его удешевления…